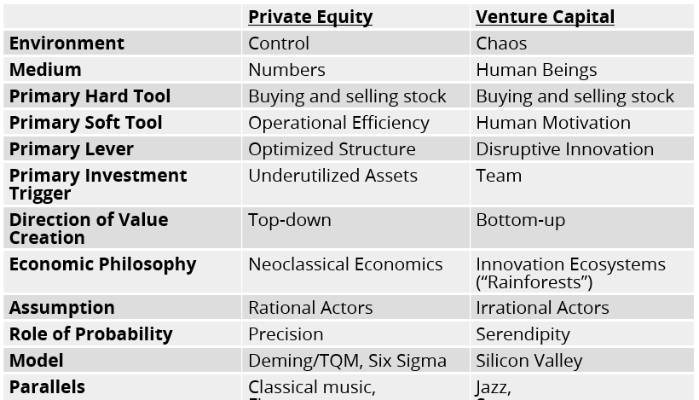

Por lo tanto y por lo visto anteriormente podríamos definir a Venture Capital como la aportación de capital en una empresa que se encuentra en fase inicial o de desarrollo temprana.

Normalmente, la inversión de Venture Capital se dirige a empresas tecnológicas o con un fuerte componente innovador.

Este tipo de inversión requiere menores cantidades de capital pero también el riesgo es elevado debido a la falta de información derivada de no tener resultados históricos, así como por la incertidumbre inherente al desconocer cuál será la aceptación del producto o servicio por parte del mercado.

La inversión de Venture Capital se puede dividir a su vez en:

Normalmente, la inversión de Venture Capital se dirige a empresas tecnológicas o con un fuerte componente innovador.

Este tipo de inversión requiere menores cantidades de capital pero también el riesgo es elevado debido a la falta de información derivada de no tener resultados históricos, así como por la incertidumbre inherente al desconocer cuál será la aceptación del producto o servicio por parte del mercado.

La inversión de Venture Capital se puede dividir a su vez en:

- Capital semilla (seed capital): inversión temprana en ideas de negocio o empresas recién creadas con servicio o producto aún por lanzar al mercado y, por lo tanto, sin ventas.

- Capital arranque o puesta en marcha (start up capital): inversión para establecimiento de la compañía (registro de la misma, web, oficina…) y arranque de su actividad cuando, aún habiendo ventas, el EBITDA de la empresa es negativo. El capital aportado es mayor que en las inversiones de capital semilla.

- Other Early Statge: cuando la start up está en una fase más avanzada puede recibir rondas de financiación de mayor tamaño denominadas “other early stage “ (follow on en una start up ya invertida, participación en una serie B o C de una start ups) y “late stage venture” (inversión en empresas con crecimiento con ventas y EBITDA positivo)

La inversión de Private Equity se dirige a empresas en crecimiento o ya consolidadas. A su vez, se puede dividir en:

- Capital expansión o desarrollo (Growth Capital): financiación del crecimiento de una empresa con beneficios. El destino de los fondos puede dirigirse a la adquisición de activos fijos, incremento del fondo de maniobra para el desarrollo de nuevos productos o acceso a nuevos mercados. Son inversiones de mayor volumen y menor incertidumbre por la existencia de datos históricos.

- Capital Sustitución (Replacement): la entidad de capital riesgo releva a parte del accionariado actual. Es frecuente en empresas familiares y en situaciones de sucesión. También se produce en algunas oportunidades de ventas de activos o ramas de actividad no estratégicas de empresas muy grandes, donde sus gestores u otros externos buscan apoyo financiero en el capital riesgo dentro de un proyecto de escisión y posterior desarrollo independiente.

- Operaciones apalancadas (LBO): compra de empresas en las que una parte sustancial del precio de la operación es financiada con recursos ajenos, en parte garantizados por los propios activos de la empresa adquirida, y otra con capital aportado por los inversores de la operación, que se convierten en propietarios. En estas operaciones es habitual es que la empresa objetivo tenga unos flujos de caja consistentes, estables y lo suficientemente elevados como para poder hacer frente al pago de los intereses y amortización del principal de la deuda.

- Capital de reestructuración o reorientación (Turnaround): inversión en empresas que atraviesan dificultades y que necesitan recursos financieros para ejecutar grandes transformaciones, necesarias para poder sobrevivir. Suele implicar una reestructuración operativa que abarca todos los aspectos de la empresa (instalaciones, equipo directivo, personal, reestructuración de gastos / costes, supresión de productos, definición nuevas llíneas de negocio…)

Oscar R. Cuenca. Año 2018.

Hoy crónica desde la Ciudad de México | oscar.r.cuenca@gmail.com

https://www.linkedin.com/in/oscarrcuenca/

Hoy crónica desde la Ciudad de México | oscar.r.cuenca@gmail.com

https://www.linkedin.com/in/oscarrcuenca/

VENTURE CAPITAL vs PRIVATE EQUITY. ACLARANDO CONCEPTOS.

VENTURE CAPITAL vs PRIVATE EQUITY. ACLARANDO CONCEPTOS.

Leído 638 veces

Leído 638 veces