En cualquier caso no se trata de un tema baladí. Conocer el flujo de caja de tu empresa ayuda a los inversores, administradores y acreedores a;

Pero antes de adentrarnos, en éste importante asunto, revisemos algunos conceptos útiles para el desarrollo y mejor comprensión del presente post.

Estados Financieros Básicos.

- Evaluar la capacidad de la empresa para generar flujos de efectivo positivos.

- Identificar las necesidades de financiación.

- Evaluar la capacidad de la empresa para cumplir con sus obligaciones adquiridas (deudas a corto y largo)

- Facilitar la gestión interna del control presupuestario del efectivo de la empresa.

- Lograr una mejor valuación de la empresa al poder justificar flujos de caja presentes y futuros.

Pero antes de adentrarnos, en éste importante asunto, revisemos algunos conceptos útiles para el desarrollo y mejor comprensión del presente post.

Estados Financieros Básicos.

Estado de Resultados.

Muestra los ingresos, costos y gastos de un periodo, así como el beneficio económico (utilidad)

Se basa en el principio “devengado”, dicho de otra forma, se reconocen los ingresos y los gastos en el momento que se producen, independientemente de si ya se hicieron efectivos o no.

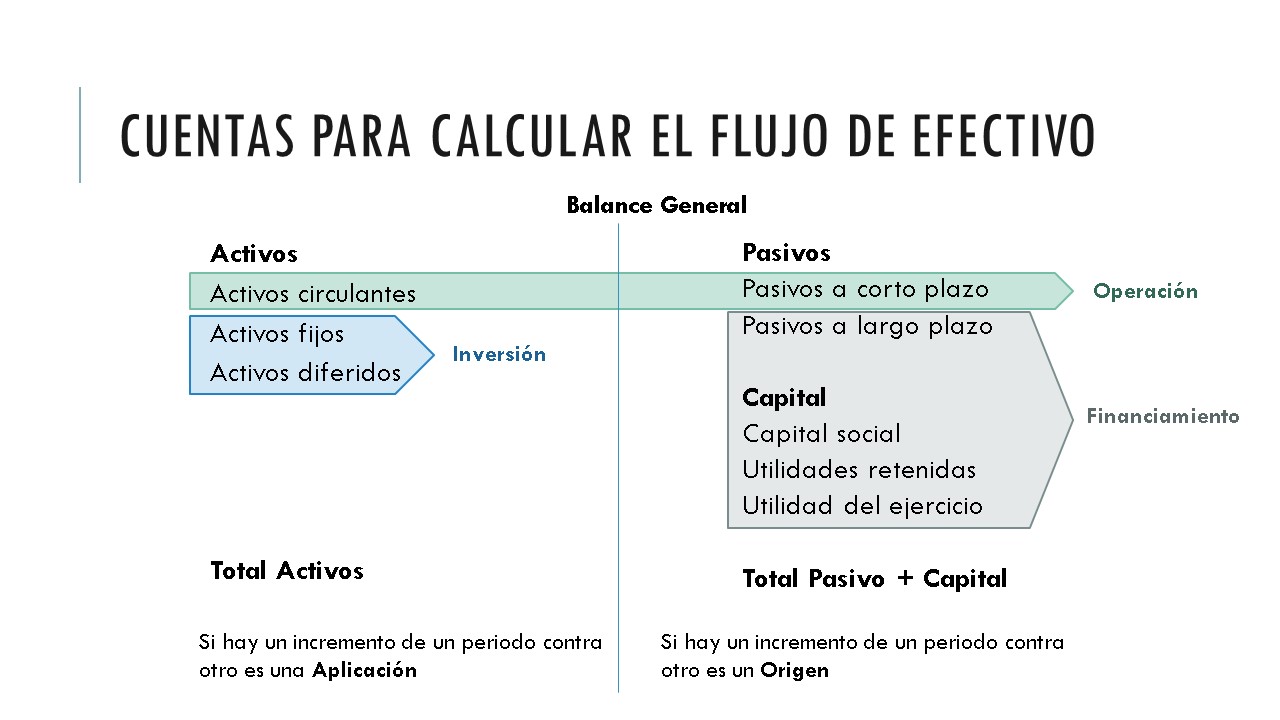

Balance General.

Muestra los Activos, Pasivos y Capital Contable que posee una empresa a una fecha determinada.

El total de Activos siempre debe ser igual a la suma del total de Pasivos más el Capital Contable.

Refleja la forma en la que la empresa ha adquirido los recursos que posee.

Flujo de Efectivo (Estado de Cambios en la Situación Financiera o Estado de Orígenes y Aplicaciones)

Muestra la procedencia y el destino de los recursos en efectivo de la empresa.

Permite determinar la capacidad de la empresa para generar recursos, cumpliendo con sus obligaciones.

Identifica las necesidades de financiación.

Muestra los ingresos, costos y gastos de un periodo, así como el beneficio económico (utilidad)

Se basa en el principio “devengado”, dicho de otra forma, se reconocen los ingresos y los gastos en el momento que se producen, independientemente de si ya se hicieron efectivos o no.

Balance General.

Muestra los Activos, Pasivos y Capital Contable que posee una empresa a una fecha determinada.

El total de Activos siempre debe ser igual a la suma del total de Pasivos más el Capital Contable.

Refleja la forma en la que la empresa ha adquirido los recursos que posee.

Flujo de Efectivo (Estado de Cambios en la Situación Financiera o Estado de Orígenes y Aplicaciones)

Muestra la procedencia y el destino de los recursos en efectivo de la empresa.

Permite determinar la capacidad de la empresa para generar recursos, cumpliendo con sus obligaciones.

Identifica las necesidades de financiación.

Entonces ¿Cómo resumimos el concepto flujo de efectivo?

Dicho todo lo anterior podríamos resumir el flujo de efectivo como "Estado financiero que ayuda a analizar y conocer el desempeño de la empresa", resulta útil, entre otros, para;

- Generar presupuestos.

- Conocer tu capacidad para cumplir con obligaciones adquiridas (nivel de liquidez)

- Conocer tu capacidad para generar efectivo.

El resultado es el incremento o disminución del efectivo de la empresa de un

periodo contra otro.

periodo contra otro.

Se expone la obtención y utilización del dinero que posee la empresa, en tres rubros:

- Operación.

- Inversión.

- Financiamiento.

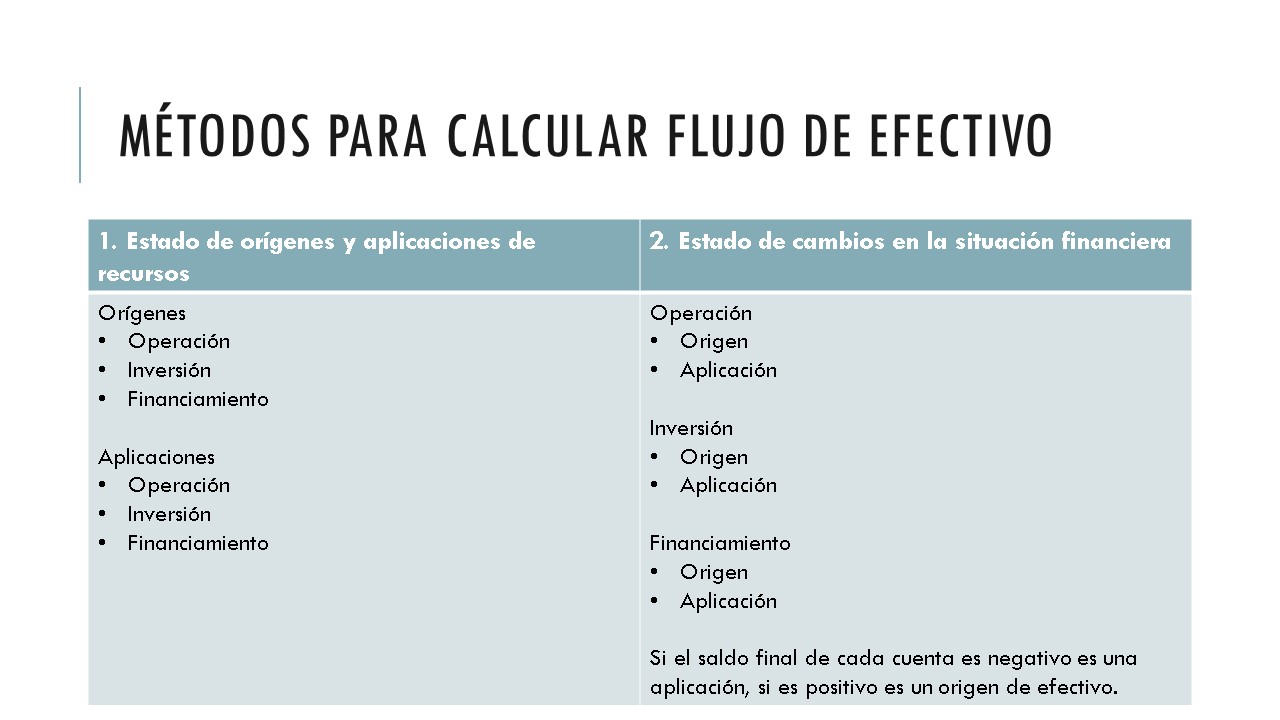

Pasos para generar estado de orígenes y aplicaciones.

- 1) Contar con el Balance General de almenos dos periodos consecutivos.

- 2) Calcular diferencia de cada concepto (Periodo actual – Periodo anterior)

- 3) Seleccionar Orígenes:

Operación: Todas aquellas diferencias negativas en Activos Circulantes y aquellas positivas en Pasivos a corto plazo, incluyendo Depreciación si la diferencia es negativa.

Inversión: Todas aquellas diferencias negativas en Activos Fijos y Activos Diferidos, excepto Depreciación.

Financiamiento: Todas aquellas diferencias positivas en Pasivo a Largo Plazo y Capital Contable.

- 4) Seleccionar Aplicaciones:

Operación: Todas aquellas diferencias positivas en Activos Circulantes y aquellas negativas en Pasivos a corto plazo, incluyendo Depreciación si la diferencia es positiva.

Inversión: Todas aquellas diferencias positivas en Activos Fijos y Activos Diferidos, excepto Depreciación.

Financiamiento: Todas aquellas diferencias negativas en Pasivo a Largo Plazo y Capital Contable.

- 5) Sin incluir el efectivo, copiar lo anterior en Estado de Orígenes y Aplicaciones, todas las diferencias se registran en positivo; excepto Depreciación, si incrementa se pone en negativo y viceversa.

- 6) Restar Orígenes menos Aplicaciones para determinar el incremento o disminución de efectivo del periodo.

Pasos para generar Estado de cambios en la situación financiera.

- 1) Contar con el Balance General de al menos dos periodos consecutivos.

- 2) Calcular diferencia de cada concepto (Periodo actual – Periodo anterior).

- 3) Seleccionar Orígenes:

Operación: Todas aquellas diferencias negativas en Activos Circulantes y aquellas positivas en Pasivos a corto plazo, incluyendo Depreciación si la diferencia es negativa.

Inversión: Todas aquellas diferencias negativas en Activos Fijos y Activos Diferidos, excepto Depreciación.

Financiamiento: Todas aquellas diferencias positivas en Pasivo a Largo Plazo y Capital Contable, excepto Utilidades Retenidas.

Inversión: Todas aquellas diferencias negativas en Activos Fijos y Activos Diferidos, excepto Depreciación.

Financiamiento: Todas aquellas diferencias positivas en Pasivo a Largo Plazo y Capital Contable, excepto Utilidades Retenidas.

- 4) Seleccionar Aplicaciones:

Operación: Todas aquellas diferencias positivas en Activos Circulantes y aquellas negativas en Pasivos a corto plazo, incluyendo Depreciación si la diferencia es positiva.

Inversión: Todas aquellas diferencias positivas en Activos Fijos y Activos Diferidos, excepto Depreciación.

Financiamiento: Todas aquellas diferencias negativas en Pasivo a Largo Plazo y Capital Contable, excepto Utilidades -Retenidas.

Inversión: Todas aquellas diferencias positivas en Activos Fijos y Activos Diferidos, excepto Depreciación.

Financiamiento: Todas aquellas diferencias negativas en Pasivo a Largo Plazo y Capital Contable, excepto Utilidades -Retenidas.

- Poner tres clasificaciones en Estado de Cambios: Operación, Inversión y Financiamiento. Iniciar Operación con la Utilidad Neta del ejercicio

- Copiar lo anterior en Estado de Cambios en Situación Financiera, todos los orígenes se registran en positivo y las aplicaciones en negativo. Si Depreciación, si incrementa se pone en positivo.

- Calcular dividendos pagados en el periodo e incluirlos en Financiamiento, en negativo.

- Sumar saldo de Operación, Inversión y Financiamiento para determinar el incremento o disminución de efectivo del periodo

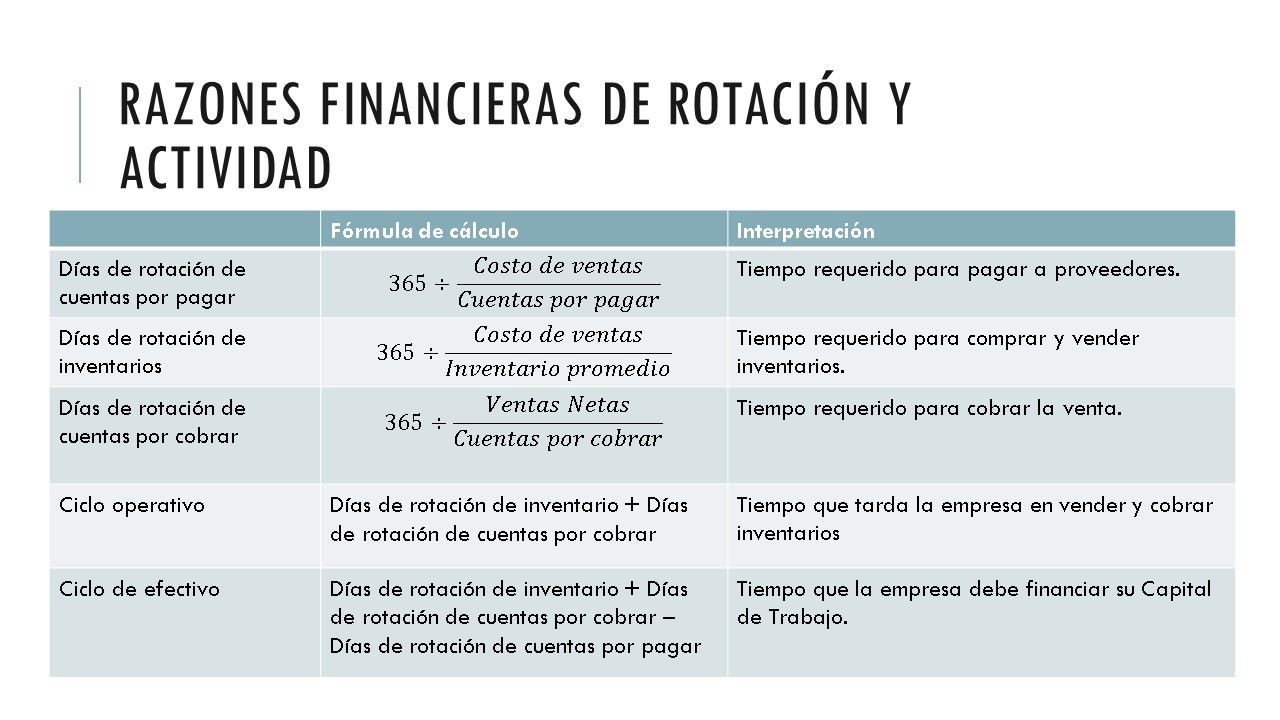

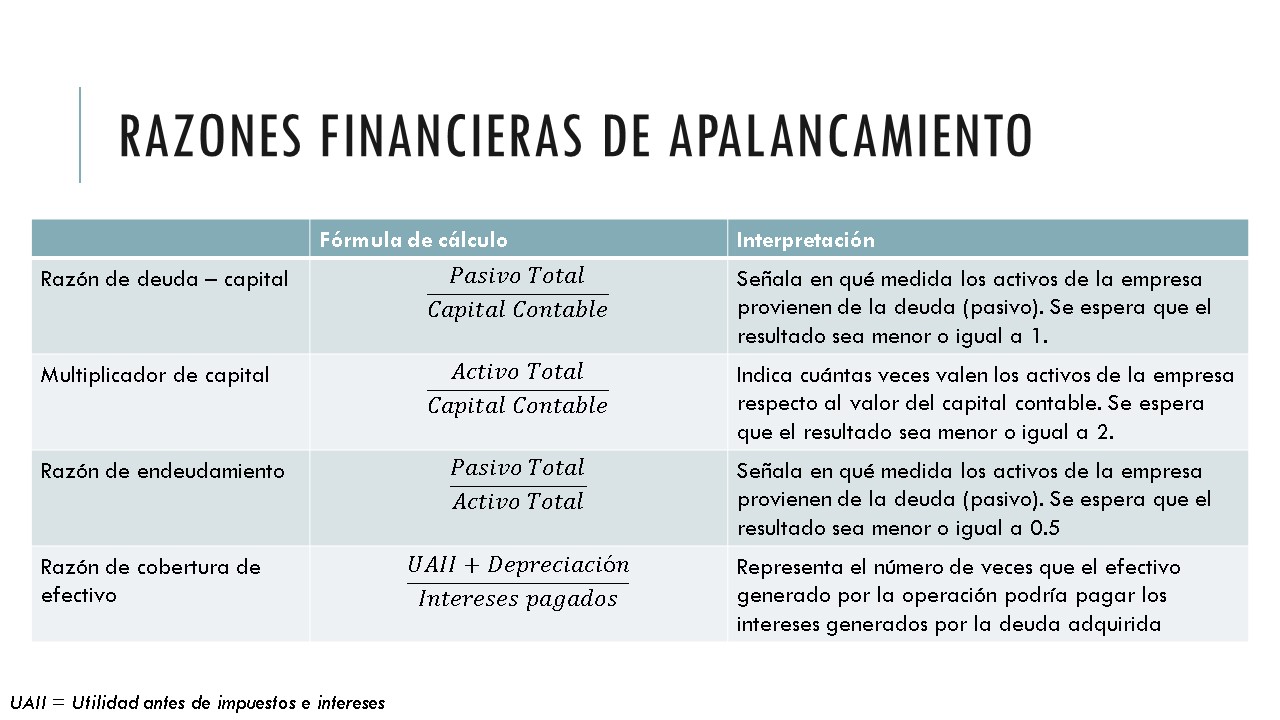

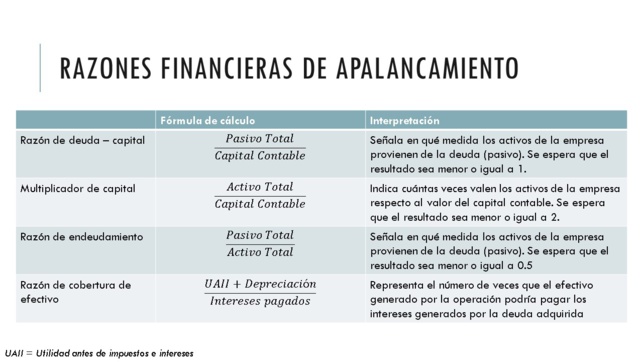

Razones financieras.

Con todo lo anterior podrás disponer del control del timón de tu barco y encontrar además tu punto de equilibrio. El concepto de punto de equilibrio lo veremos en otro post.

De igual modo ya tienes algunos datos interesantes del estado y situación de tu empresa que ahora debes respaldar en base a razones financieras.

Veamos las razones financieras más importantes a tener en cuenta.

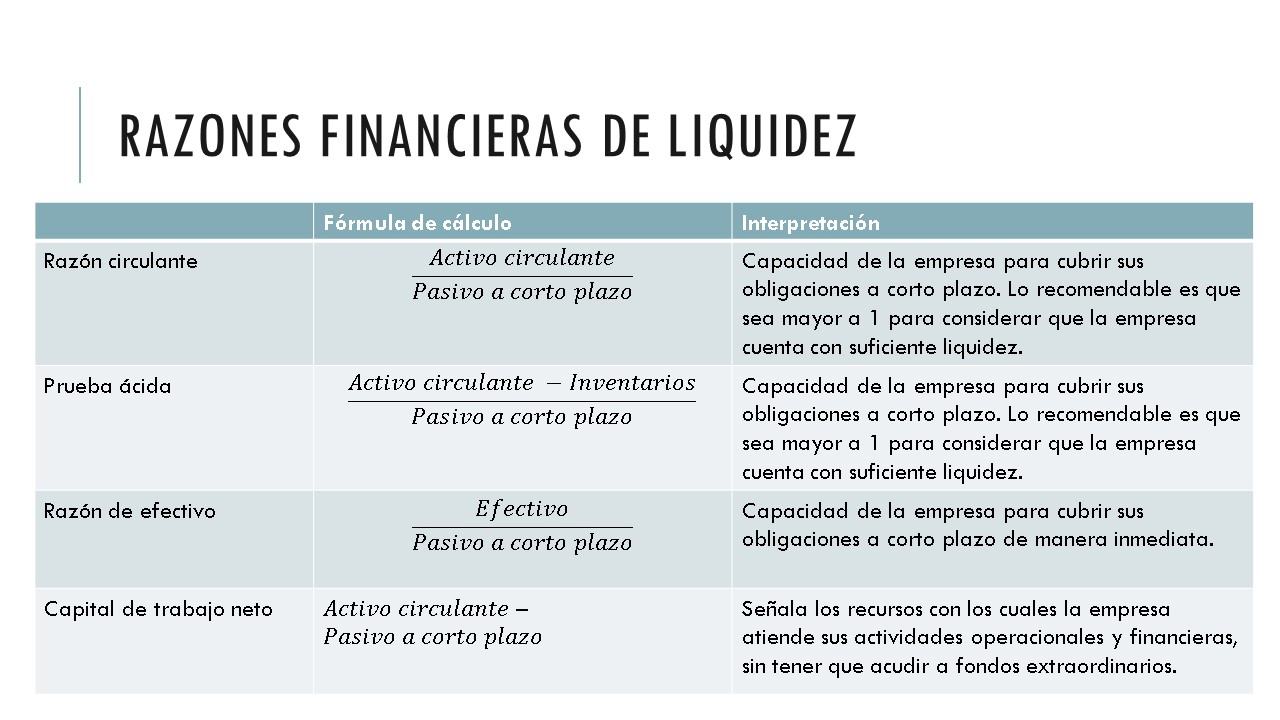

Razones financieras de liquidez.

Si requieres profundizar más en algún tema o bien necesitas apoyo en tu empresa consúltanos, podemos ayudarte!

Oscar R. Cuenca. Año 2019.

Hoy crónica desde Ciudad de México | oscar.r.cuenca@gmail.com

https://www.linkedin.com/in/oscarrcuenca/

LA IMPORTANCIA DE CONTROLAR EL FLUJO DE EFECTIVO RESPALDADO EN RAZONES FINANCIERAS.

LA IMPORTANCIA DE CONTROLAR EL FLUJO DE EFECTIVO RESPALDADO EN RAZONES FINANCIERAS.

Leído 6619 veces

Leído 6619 veces