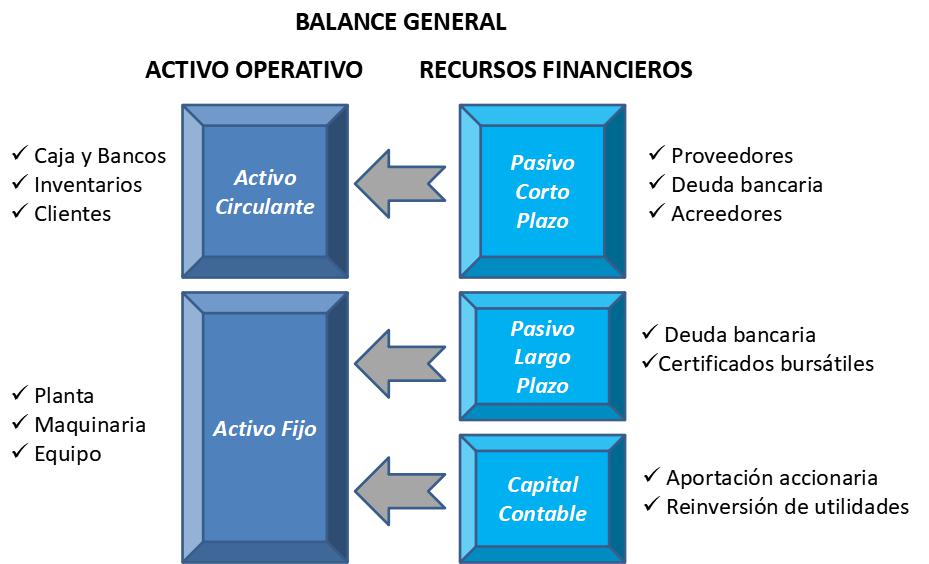

Como se muestra en la gráfica, las empresas tienden a financiar sus activos operativos con recursos externos e internos (pasivo y capital), que son aportados por agentes económicos (accionistas, proveedores, banca comercial y otros acreedores) con horizontes de inversión de corto o largo plazo.

Principales diferencias entre deuda bancaria y capital accionario.

Cuando un empresario en México piensa en la obtención de recursos externos para financiar las necesidades de capital de trabajo de su negocio, normalmente considera la obtención de un crédito bancario, lo que representa una solución adecuada en el corto plazo. Sin embargo, el crecimiento sostenido a largo plazo requiere llevar a cabo inversiones en Activo Fijo (maquinaria y equipo, apertura de nuevas instalaciones de producción, locales comerciales o centros de venta y distribución, etc.). Para este tipo de inversiones, el crédito bancario representa una alternativa cara y típicamente de difícil acceso.

Cuando un empresario en México piensa en la obtención de recursos externos para financiar las necesidades de capital de trabajo de su negocio, normalmente considera la obtención de un crédito bancario, lo que representa una solución adecuada en el corto plazo. Sin embargo, el crecimiento sostenido a largo plazo requiere llevar a cabo inversiones en Activo Fijo (maquinaria y equipo, apertura de nuevas instalaciones de producción, locales comerciales o centros de venta y distribución, etc.). Para este tipo de inversiones, el crédito bancario representa una alternativa cara y típicamente de difícil acceso.

Es estos casos, la mejor alternativa de financiamiento para el crecimiento es el capital accionario, el cual conlleva un horizonte de inversión de largo plazo que permite a la empresa realizar inversiones con una expectativa larga de recuperación. Las ventajas del capital accionario en relación a la deuda bancaria son múltiples, entre ellas destacan:

1. La aportación de capital accionario requiere de una valuación financiera de la empresa, lo que posibilita la monetización de los activos intangibles que se han generado a lo largo de muchos años de operación. Hoy en día, los activos intangibles representan la mayor proporción del valor de mercado en las empresas más rentables y más grandes del mundo.

2. Los socios accionistas tienen un horizonte de inversión de más largo plazo que los bancos acreedores, lo que permite a la empresa la implementación de su estrategia de crecimiento con la tranquilidad de que no se verá obligada a liquidar el financiamiento cuando la inversión en la operación todavía no ha madurado

3. A diferencia de los bancos acreedores, los accionistas de una empresa enfrentan el riesgo operativo del negocio sin exigir ninguna garantía. El socio accionario busca obtener un rendimiento que compense su riesgo, razón por la cual busca niveles de rentabilidad elevados (entre 20 y 25% anual) que se generan mediante la apreciación en el valor de la empresa

4. Los socios accionistas tienen una participación activa en el Consejo de Administración y demás órganos de gobierno corporativo de la empresa, lo que les permite tener voz y voto en las decisiones estratégicas del negocio. La creación de valor en la operación a largo plazo beneficia a todos los accionistas

5. La inyección de capital genera liquidez inmediata en la empresa, incrementando su capacidad de endeudamiento. A su vez, la reinversión de utilidades fortalece el balance, creando un “círculo virtuoso” de financiamiento

El entorno global de bajas tasas de interés (incluso negativas en varios países desarrollados) favorece aquellas inversiones que tengan atractivas tasas de rendimiento, siendo una buena alternativa la capitalización de empresas privadas con un nivel de riesgo controlado.

1. La aportación de capital accionario requiere de una valuación financiera de la empresa, lo que posibilita la monetización de los activos intangibles que se han generado a lo largo de muchos años de operación. Hoy en día, los activos intangibles representan la mayor proporción del valor de mercado en las empresas más rentables y más grandes del mundo.

2. Los socios accionistas tienen un horizonte de inversión de más largo plazo que los bancos acreedores, lo que permite a la empresa la implementación de su estrategia de crecimiento con la tranquilidad de que no se verá obligada a liquidar el financiamiento cuando la inversión en la operación todavía no ha madurado

3. A diferencia de los bancos acreedores, los accionistas de una empresa enfrentan el riesgo operativo del negocio sin exigir ninguna garantía. El socio accionario busca obtener un rendimiento que compense su riesgo, razón por la cual busca niveles de rentabilidad elevados (entre 20 y 25% anual) que se generan mediante la apreciación en el valor de la empresa

4. Los socios accionistas tienen una participación activa en el Consejo de Administración y demás órganos de gobierno corporativo de la empresa, lo que les permite tener voz y voto en las decisiones estratégicas del negocio. La creación de valor en la operación a largo plazo beneficia a todos los accionistas

5. La inyección de capital genera liquidez inmediata en la empresa, incrementando su capacidad de endeudamiento. A su vez, la reinversión de utilidades fortalece el balance, creando un “círculo virtuoso” de financiamiento

El entorno global de bajas tasas de interés (incluso negativas en varios países desarrollados) favorece aquellas inversiones que tengan atractivas tasas de rendimiento, siendo una buena alternativa la capitalización de empresas privadas con un nivel de riesgo controlado.

Artículo por Juan Carlos Maussan, CFA &Director de Finanzas, Capital Funding Lab.

Fuente Original.

https://capitalfundinglab.blogspot.com/2019/02/financiando-el-crecimiento-de-las-pymes.html

Juan Carlos Maussan, Director Financiero de CFL. Juan Carlos es Lic. en Economía (ITAM) con MBA (University of British Columbia) y Analista Financiero Certificado (Chartered Financial Analyst, CFA). Cuenta con más de 20 años de experiencia en el sector bursátil, bancario y consultoría financiera. Además se ha desempeñado como académico impartiendo cursos de finanzas corporativas a nivel ejecutivo y de posgrado en el ITAM, Tec de Monterrey, Universidad Anahuac del Norte, Universidad Iberoamericana, etc.

DEUDA O CAPITAL ACCIONARIO: ¿QUÉ TIPO DE RECURSOS REQUIERE UNA PYME?

DEUDA O CAPITAL ACCIONARIO: ¿QUÉ TIPO DE RECURSOS REQUIERE UNA PYME?

Leído 1433 veces

Leído 1433 veces