Metodologías de Valuación de activos financieros.

Una pequeña introducción.

Básicamente existen tres metodologías financieras a tener en cuenta y consideración en la valuación de activos financieros.

Una pequeña introducción.

Básicamente existen tres metodologías financieras a tener en cuenta y consideración en la valuación de activos financieros.

Flujos de efectivo descontados.

El valor de un activo depende del valor presente de flujos futuros esperados.

En Finanzas, el método de flujo de fondos descontados (DCF por su siglas en inglés) es utilizado para valorar a un proyecto o a una compañía entera.

Valuación relativa en base a múltiplos.

Estima la valuación en función del valor de un activo mediante la comparación con activos similares.

Podemos decir que valorar por múltiplos, es una forma relativa de aproximarnos al valor de la empresa, ya que trata de hallar resultados respondiendo a la pregunta de ¿cuánto vale un negocio en función de lo que valen los demás?

Valuación por opciones y derechos reales.

Suele utilizarse para activos con opciones que se ajustan a éstas características.

Más supuestos, menos eficiente y mucho más complejo.

Este método de valoración complementa el clásico del flujo de caja descontado, del que el valor actual neto (VAN), es su máximo exponente y que es un caso especial (por la ausencia de flexibilidad) del caso general modelizado por las opciones reales.

El valor de un activo depende del valor presente de flujos futuros esperados.

En Finanzas, el método de flujo de fondos descontados (DCF por su siglas en inglés) es utilizado para valorar a un proyecto o a una compañía entera.

Valuación relativa en base a múltiplos.

Estima la valuación en función del valor de un activo mediante la comparación con activos similares.

Podemos decir que valorar por múltiplos, es una forma relativa de aproximarnos al valor de la empresa, ya que trata de hallar resultados respondiendo a la pregunta de ¿cuánto vale un negocio en función de lo que valen los demás?

Valuación por opciones y derechos reales.

Suele utilizarse para activos con opciones que se ajustan a éstas características.

Más supuestos, menos eficiente y mucho más complejo.

Este método de valoración complementa el clásico del flujo de caja descontado, del que el valor actual neto (VAN), es su máximo exponente y que es un caso especial (por la ausencia de flexibilidad) del caso general modelizado por las opciones reales.

Valuación en base a múltiplos.

Al valuar con múltiplos, el valor de la empresa valorada se obtiene, al ser ésta comparada con empresas similares y/o, al determinar / acotar sus características financieras fundamentales.

En todo caso la ventaja de los múltiplos es que son sencillos de calcular e interpetrar.

Sirven de guía cuando el mercado está valuando, por norma general y adecuadamente, a empresas del mismo sector.

Mayor valor de los múltiplos reflejan mejores expectativas de crecimiento, beneficio, rentabilidad y mejores probabilidades en cumplir con el scoring proyectado.

Al valuar con múltiplos, el valor de la empresa valorada se obtiene, al ser ésta comparada con empresas similares y/o, al determinar / acotar sus características financieras fundamentales.

En todo caso la ventaja de los múltiplos es que son sencillos de calcular e interpetrar.

Sirven de guía cuando el mercado está valuando, por norma general y adecuadamente, a empresas del mismo sector.

Mayor valor de los múltiplos reflejan mejores expectativas de crecimiento, beneficio, rentabilidad y mejores probabilidades en cumplir con el scoring proyectado.

Consideraciones sobre el múltiplo P/U.

Existen diferencias notables en prácticas contables entre empresas.

Existen diferencias notables en prácticas contables entre empresas.

- Políticas de Depreciación.

- Amortización de activos intangibles (gastos de incorporación, créditos mercantiles, etc.)

- Reglas de capitalización de arrendamientos financieros.

- Dependiendo del momento por el que esté atravesando una industria, el beneficio puede estar por arriba o por debajo de la tendencia promedio, lo que afectará en múltiplo.

- Suele utilizarse aplicándose a industrias de mayores tasas de crecimiento ofreciendo mayores múltiplos.

Consideraciones sobre el múltiplo P/VL.

No se considera en el cálculo los activos intangibles de la empresa. Este es el caso de empresas que mantienen fuertes inversiones en marcas, capital intelectual y procesos operativos.

El múltiplo se ve afectado por la rentabilidad y rotación de activos.

Activos obsoletos. Una empresa en una industria intensiva de bienes de capital podría tener un múltiplo alto por mostrar bajas inversiones en planta y equipo que tendrán como misión incrementarse en el futuro.

No se considera en el cálculo los activos intangibles de la empresa. Este es el caso de empresas que mantienen fuertes inversiones en marcas, capital intelectual y procesos operativos.

El múltiplo se ve afectado por la rentabilidad y rotación de activos.

Activos obsoletos. Una empresa en una industria intensiva de bienes de capital podría tener un múltiplo alto por mostrar bajas inversiones en planta y equipo que tendrán como misión incrementarse en el futuro.

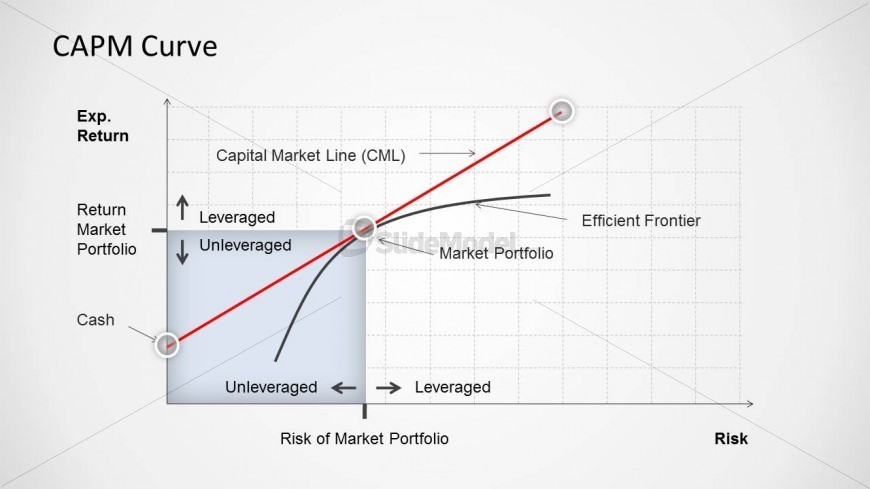

Capital Asset Pricong Model (CAPM)

Es un modelo que indica la manera en que los mercados financieros determinan el valor de los activos.

Proporciona una metodología para cuantificar el riesgo y reflejarlo en el costo de oportunidad de una inversión.

El costo de oportunidad es el rendimiento mínimo demandado por los inversionistas.

Riesgo y el CAPM.

El riesgo de invertir en un activo es medido por la varianza de sus rendimientos.

Debe tenerse en cuenta que un activo financiero que proporciona un rendimiento seguro no tiene riesgo. Este es por ejemplo el caso de la deuda pública.

Aún así existen dos tipos de riesgo;

Es un modelo que indica la manera en que los mercados financieros determinan el valor de los activos.

Proporciona una metodología para cuantificar el riesgo y reflejarlo en el costo de oportunidad de una inversión.

El costo de oportunidad es el rendimiento mínimo demandado por los inversionistas.

Riesgo y el CAPM.

El riesgo de invertir en un activo es medido por la varianza de sus rendimientos.

Debe tenerse en cuenta que un activo financiero que proporciona un rendimiento seguro no tiene riesgo. Este es por ejemplo el caso de la deuda pública.

Aún así existen dos tipos de riesgo;

Sistemático o de mercado. Influye sobre un gran número de activos en la economía (var. del PIB, tasas de interés, tipos de cambio, etc.)

No sistemático (o diversificable). Afecta, por norma general, a un pequeño grupo de activos. Es específico para algunas empresas y sectores, por ejemplo índices de materias primas.

No sistemático (o diversificable). Afecta, por norma general, a un pequeño grupo de activos. Es específico para algunas empresas y sectores, por ejemplo índices de materias primas.

Oscar R. Cuenca. Año 2017.

Hoy crónica desde la Ciudad de México | oscar.r.cuenca@gmail.com

https://www.linkedin.com/in/oscarrcuenca/

Hoy crónica desde la Ciudad de México | oscar.r.cuenca@gmail.com

https://www.linkedin.com/in/oscarrcuenca/

VALUACIÓN Y NEGOCIACIÓN DE INVERSIONES ENTRE EMPRESAS Y FONDOS.

VALUACIÓN Y NEGOCIACIÓN DE INVERSIONES ENTRE EMPRESAS Y FONDOS.

Leído 557 veces

Leído 557 veces